রিটার্নের অ্যাকাউন্টিং রেট

রিটার্নের অ্যাকাউন্টিং হার হ'ল বিনিয়োগের প্রত্যাশিত হার। গণনাটি প্রকল্পের অ্যাকাউন্টিং লাভ, প্রকল্পের প্রাথমিক বিনিয়োগ দ্বারা বিভক্ত। একটি প্রকল্প গ্রহণ করবে যদি পরিমাপটি এমন শতাংশের ফলন করে যা সংস্থার দ্বারা ব্যবহৃত তার অন্তত ফেরতের হার হিসাবে ব্যবহৃত নির্দিষ্ট প্রতিবন্ধক হারকে ছাড়িয়ে যায়। রিটার্নের অ্যাকাউন্টিং রেটের সূত্রটি হ'ল:

গড় বার্ষিক অ্যাকাউন্টিং মুনাফা ÷ প্রাথমিক বিনিয়োগ = অ্যাকাউন্টিংয়ের হার

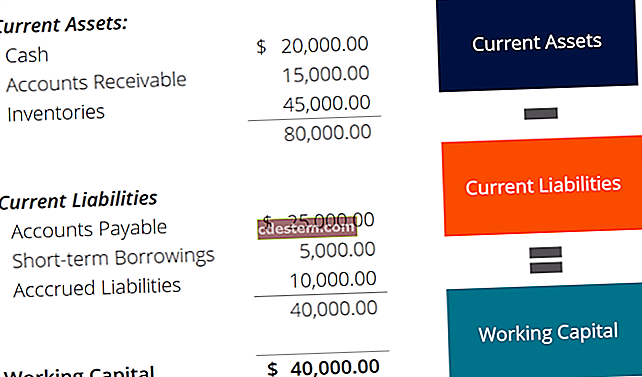

এই সূত্রে, অ্যাকাউন্টিং মুনাফা জিএএপি বা আইএফআরএস ফ্রেমওয়ার্কের অধীনে প্রয়োজনীয় সমস্ত জমা এবং অ নগদ ব্যয় ব্যবহার করে প্রকল্পের সাথে সম্পর্কিত মুনাফা হিসাবে গণনা করা হয় (এইভাবে, এতে অবচয় ও orণমূল্যের ব্যয় অন্তর্ভুক্ত)। যদি প্রকল্পটি কোনও লাভ উপার্জনের পরিবর্তে ব্যয় হ্রাসের সাথে জড়িত থাকে, তবে অঙ্কটি হল প্রকল্প দ্বারা উত্পাদিত ব্যয় সাশ্রয়ের পরিমাণ। সংক্ষেপে, তারপরে, লাভ নগদ ভিত্তিতে নয়, অ্যাকাউন্টিংয়ের উপার্জনের ভিত্তি ব্যবহার করে গণনা করা হয়। এছাড়াও, প্রাথমিক বিনিয়োগকে স্থায়ী সম্পদ বিনিয়োগ এবং বিনিয়োগের ফলে কার্যকরী মূলধনের কোনও পরিবর্তন হিসাবে গণনা করা হয়।

গণনার ফলাফল শতাংশ হিসাবে প্রকাশ করা হয়। সুতরাং, যদি কোনও সংস্থা প্রকল্প করে যে এটি $ 1,000,000 এর প্রাথমিক বিনিয়োগে গড় বার্ষিক $ 70,000 লাভ করবে, তবে প্রকল্পটির অ্যাকাউন্টিং হার 7% হবে।

এই ধারণাটি নিয়ে বেশ কয়েকটি গুরুতর সমস্যা রয়েছে, যা হ'ল:

টাকার মান সময়। পরিমাপটি অর্থের মূল্য সময়কে বিবেচনা করে না। সুতরাং, যদি বর্তমানে উচ্চ বাজারের সুদের হার থাকে তবে অর্থের সময় মূল্য কোনও প্রকল্পের দ্বারা প্রতিবেদনিত কোনও লাভকে পুরোপুরি অফসেট করতে পারে - তবে রিটার্নের অ্যাকাউন্টিং রেট এই ফ্যাক্টরটিকে অন্তর্ভুক্ত করে, তাই এটি প্রস্তাবিত প্রকল্পগুলির লাভজনকতাকে স্পষ্টতই বাড়িয়ে তোলে।

বাধা বিশ্লেষণ। বিবেচনাধীন মূলধন প্রকল্পটি কোনও সংস্থার ক্রিয়াকলাপের আউটপুটগুলিতে কোনও প্রভাব ফেলবে কিনা তা পরিমাপ করে না।

সিস্টেম ভিউ। পরিমাপটি এই বাস্তবতার জন্য নয় যে কোনও সংস্থা একটি আন্তঃসম্পর্কিত সিস্টেম হিসাবে পরিচালিত হয় এবং তাই পুঁজি ব্যয়গুলি সত্যই একা একা নয়, পুরো সিস্টেমে তাদের প্রভাবের দিক দিয়ে পরীক্ষা করা উচিত।

তুলনা। একটি প্রকল্পের সাথে অন্য প্রকল্পের তুলনা করার জন্য পরিমাপ পর্যাপ্ত নয়, যেহেতু প্রত্যাশার হারের চেয়ে আরও অনেকগুলি কারণ রয়েছে যা বিবেচনা করা উচিত, যার সবগুলিই পরিমাণগতভাবে প্রকাশ করা যায় না।

নগদ প্রবাহ। পরিমাপের মধ্যে হ্রাস এবং নগদীকরণের মতো সমস্ত নগদ অর্থ ব্যয় অন্তর্ভুক্ত রয়েছে এবং তাই কোনও ব্যবসায় দ্বারা অভিজ্ঞ প্রকৃত নগদ প্রবাহের রিটার্ন প্রকাশ করে না।

সময় ভিত্তিক ঝুঁকি। দীর্ঘ সময় ধরে উত্থিত পূর্বাভাসের পরিবর্তনশীলতায় বর্ধিত ঝুঁকির কোনও বিবেচনা নেই।

সংক্ষেপে, রিটার্নের অ্যাকাউন্টিং হার কোনও উপায়ে মূলধন প্রকল্পের মূল্যায়নের জন্য একটি সঠিক পদ্ধতি নয় এবং তাই কেবলমাত্র অন্যান্য বেশ কয়েকটি মূল্যায়ন সরঞ্জামের সাথে সংগীতানুষ্ঠানে ব্যবহার করা উচিত at বিশেষত, অর্থের সময় মূল্য এবং দীর্ঘমেয়াদী বিনিয়োগের সাথে জড়িত ঝুঁকি মোকাবেলার জন্য আপনার অন্য একটি সরঞ্জাম সন্ধান করা উচিত, যেহেতু এই সরঞ্জামটি এটি সরবরাহ করে না। সম্ভাব্য প্রতিস্থাপন পরিমাপগুলি নেট উপস্থিত মান, প্রত্যাবর্তনের অভ্যন্তরীণ হার এবং সীমাবদ্ধ বিশ্লেষণ। এই পদক্ষেপটি স্বল্পমেয়াদী বিনিয়োগগুলি পর্যালোচনা করার জন্য সবচেয়ে বেশি ব্যবহৃত হবে যেখানে অর্থের মূল্যমানের প্রভাব কমে যায়।

অনুরূপ শর্তাদি

রিটার্নের অ্যাকাউন্টিং রেট রিটার্নের গড় হার বা রিটার্নের সহজ হার হিসাবেও পরিচিত।